今回のテーマはずばり「貯金」やで

貯金なら僕もやってますよ

皆そうやろな。

けど貯金はみんな無意識の内にやってることやから意識が向きにくいやろ?

そこで今回は貯金にもデメリットがあるということを中心に解説していくで

貯金についての復習ですね

日本人の資産における貯金の割合は世界的にみても高いです。それは戦後から続く日本人の成り立ちや保守的な特徴から考えるとそれほどおかしくはありません。

「もしも」を想定して貯めておくのは大事ですが、そのもしもが起きなかったときにそのお金はどうするのでしょうか?

これは保険に対しても同じことが言えますが、もしもって想定してるその出来事はほとんど起きない可能性の方が高いです。

なので受動的ではなく能動的に考える必要があります。いつ〇〇するのにお金が必要➡お金がどれくらい必要?➡いつまでに?貯める必要があるって考えていった方が闇雲に貯金するより建設的です。

例えば20年くらいかけて起こるかわからない出来事の為にお金を貯めたって意味がないですし(それこそ保険でいいわけですし)、起こらなかった時のプランも考えておく必要があります。

お金は使うためにあるものだと私は考えておりますので自分の人生プランとお金の使い道もよく考えた上で貯金も選択肢に入れるべきだと考えます。

墓場にお金は持っていけませんからね。これらをふまえた上で貯金の性質について解説していきます。

現状を知ろう!

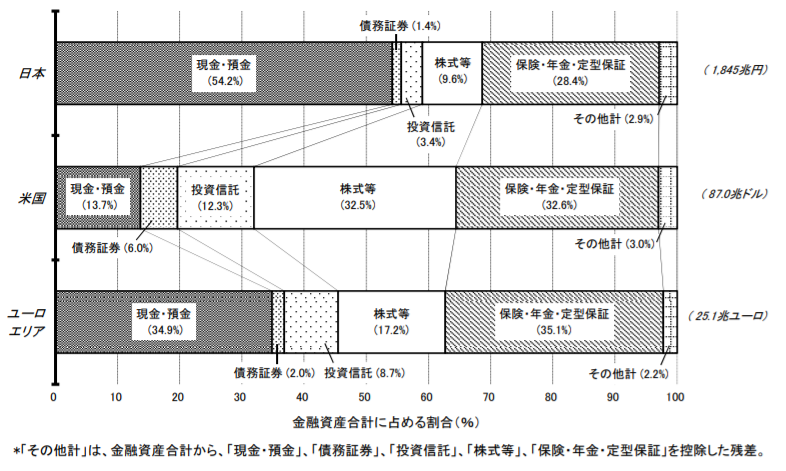

まずは日本人がどれくらい預貯金をしているのかについて見ていこう。下の図は2020年に日本銀行が発表した金融資産の割合について示しています。

データから日本人は世界的に見てもかなり現金預金が好きということが分かりますね。

逆に保険年金はそれほどではないですが、現金預金と足すと資産の8割を超すことから保守的な思想が多いことは事実です。(ちなみに日本の公的医療保険制度は世界最高と言われているのでこの割合でも高すぎるくらいです。)

図の右の数字が総額を表しています。ここで気づいてほしいのが、1ドル=100円で計算すると米国の個人金融資産の合計が8700兆円になるということです。

日本とアメリカでは人口に約2.5倍の差があるので同じ人口に換算すると1845×2.5=4612となり、国ごとの倍率で見ると8700÷4612=1.886…となります。

つまりアメリカ人は日本人の1.9倍くらい金融資産を持っていると言い換えることもできます。

また、つい先日に日本銀行からタンス預金が100兆円を超えたというニュースが話題になりましたね。➡https://news.yahoo.co.jp/articles/466d2e8c7eb5501a60e18b57d2814bf632e6706e

タンス預金の額なんてどうやって調査しているのかは謎なんですが、明らかになっているだけでその額なら実際はもっと多いだろうと見てます。

ちなみにですが100兆円がどのくらいの額なのかを補足すると、日本企業で一番時価総額が大きいのが皆さんもご存じのトヨタ自動車ですが、そのトヨタ自動車で約28兆円なのでトヨタ自動車が4社買えるくらいと考えれば相当な額なのはイメージできますよね。

一時期5000兆円欲しいというネタが流行りましたけどあれはもう国とか世界の半分が買えるレベルですね(笑)

給付金の使い道

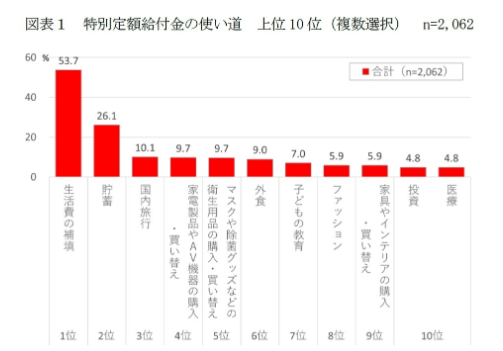

2020年に日本ではコロナ対策として10万円の特別定額給付金が実施されましたがその時の使い道については以下の通りです。(参照:ニッセイ基礎研究所)

生活費の補填と貯蓄でほぼ8割になります。上記のタンス預金のリンク先の記事でも述べられてますが結構な額が貯蓄に回っていることが分かりますね。

貯金のデメリット

ここまで日本人の貯金に対する意識がどの程度のものかを述べてきました。その上で銀行に貯金することのデメリットについても解説していきます。

インフレリスク

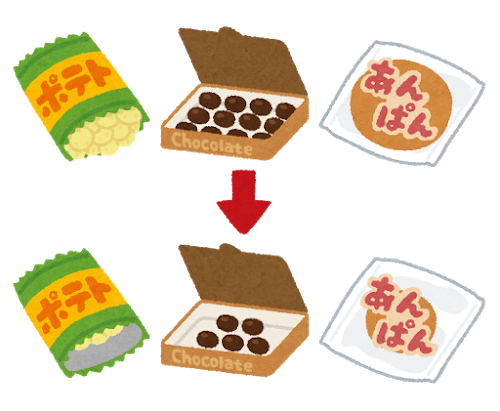

『インフレ』という言葉は一度は聞いたことがあるのではないでしょうか?これは物の値段が上がること(物価上昇)を意味しています。

例えば1個100円のチョコレートが1個120円になったとしたら同じ600円でも買える個数が6個から5個に減りますよね。

そんな風にして物の値段が上がることで相対的に通貨の価値が減少するリスクが発生します。これが『インフレリスク』です。

私の一番身近な例を紹介します。

週刊少年ジャンプをご存じでしょうか?ご存じ方は多いと思いますが私は10年以上購読していますので値段が地味に上がっていることには気づいています。(内容の是非は問わず←ここ重要!)

私が買い始めたころは230円くらいだったのが今では300円近くまで値上がりしてます。また創刊時は90円だったことを考えると50年の間に200円くらい物価上昇が起こっていることが分かります。

ちょうどジャンプを物価上昇の事例にしたサイトもありました➡http://powerturtle.net/jumpprice/

余談ですが、もしもインフレが行き過ぎると『ハイパーインフレ』という状態になって札束がリアルに紙切れになるという現象も起こり得ます。有名な話ですとジンバブエドルの『ハイパーインフレ』がありますので興味があれば調べてみてください。

金利の低さ

2つ目は『金利』の低さです。今や大手の銀行に貯金しても金利は軒並み0.001%とかで足並みをそろえていますよね?

1000万預けて1年間でようやく100円と考えるとほぼ増えないと考えた方が良いです。

ネット銀行なら探せば0.1%くらいはありますが、それでも1万円と考えたらほぼ誤差です。むしろ手数料だけで差し引きマイナスになることの方が多いはずです。

けどそんなことはみんな分かっているはずなので押さえておくべきは『昔のような金利にはもう戻らない』ということ。そして『貯金は投資対象としてはカウントしない』ことです。

昔は銀行に預けているだけで何もしなくても年5%くらい金利がついていた時代もあったので、その時代でいえば貯金も投資対象になり得ました。

しかし、今の時代では上記の「インフレによるお金の価値の減少額>銀行に預けて増える額」となってしまいましたので貯金だけではむしろ価値は減る=貯金だけするのはデメリットもあると言われるわけです。

預金封鎖

『預金封鎖』は文字通り預金口座が封鎖されて自由に引き出すことができなくなることです。日本でも実際に戦後に実施されました。この政策が再び実施される可能性はかなり低いですが0とは言い切れないので紹介しました。

ここで重要なのは確率は0ではないということ、国はいざとなれば権限を行使できる立場にあるという事です。日本の口座に円だけで持ってるとこんなリスクもあり得ます。

なので資産家の人は資産を不動産などの現物として持ったり、海外に一部移したり、外貨として所持したりするわけです。(もちろんこれだけが理由ではありませんが)

貯金のメリット

では逆に貯金することのメリットについてですが個人的には『資産の流動性』『決済手段としての利便性』にあると考えてます。

資産の流動性とは口座のお金を好きな時に自由に出し入れできることです。

投資に回してしまえばいつでも日本円に戻すといったことは困難になりますので急にお金が必要になった時のことも考えて必要最低限は貯金に残す必要があります。

また決済手段としての利便性とは主にクレジットカードのことを指します。今やクレジットカードは決済手段としては必須な部分もあり、結局はカードに紐づいた口座にお金は入れておく必要があります。

スマホ決済がどこまで決済手段として便利になっていくかは不透明ですが、銀行口座は確実に必要です。なのでここでも最低限は口座にお金を残しておく=貯金しておく必要がありますね。

ここまで伝えるともはやメリットというより必須に近いですね。ただ貯金にはほかにもいいことがあってそれは「1金融機関に対して1000万円までなら元本保証される」という点です。

投資による元本は保証されないのでそれと比べると『増えもしないが大きく減りもしない』というのが貯金の特徴でしょうか。

投資するとどうなる?

ここまで貯金だけをひたすらし続けるという事に対してのデメリットを上げてきましたが、それがどのような結果になるのかを示していきます。

つまり貯金意識の強い日本人と比べて投資意識の強い国の資産がどのように変化してきたかを見ていきます。

金融資産の推移

実際に金融庁が作成した家計金融資産の推移について見ていきましょう!

ここで注目したいのは左図の米・英・日の投資割合が真ん中の図の家計金融資産の伸びと比例しているという事実です。

上述(アメリカ人は日本人の1.9倍くらい金融資産を持っている)したように国民一人当たりの資産に差が出る理由はこうやってグラフで見ることで一目瞭然になりますね。

72の法則と複利

ではなぜそこまで差が出るのかと言えば投資においては『複利』が効くからです。前回の記事でも少し紹介しましたが、投資による利益を元本に足してまた運用することを繰り返すことで雪だるま式に資産は増えていきます。

ではどのくらい資産の増加幅に差が出るのかを確かめていきましょう!

複利によって元本が2倍になるまでの期間を算出する方法として『72の法則』というのがあります。 これを使って簡単に計算していきます。

例えば年間4%で運用できる投資があったとします。

①投資利益を毎回引き出す単利運用にすると2倍になるまでにかかる期間は100÷4=25なので25年間になります。

②複利運用で計算すると72÷4=18(72を利率で割る)となり18年で2倍になる計算です。

年間4%だと元本が2倍になるまでに7年も差が出ることが分かりますね。当然元本2倍と言わずこの後もずっと運用を続ける場合、この差は開き続けることになります。

まとめ

いかがでしたでしょうか?今回は貯金のデメリットと投資の入り口について解説してみました。しかしここで注意点があります。それは「貯金だけじゃダメだ」➡「なら金融資産に投資するしかない」みたいに短絡的に解釈しないことです。

不安を煽るつもりは一切ないですし、今回はただ現状を知るということにフォーカスしています。また出した数字はあくまで理論上の話で事実ではありますが、全員にあてはまるわけではありませんし、1人1人にとって何が最適なのかは分かりません。

なので『安易に投資に走らない』ことと、『実際にやる前に知識としては知っている』ことは重要だと解釈しています。

そういった意味で今後も特定の投資をおススメすることはしないつもりですし、まずは知ることから始めていきましょう!

チェックポイント

□日本は現金預金の割合が高い

□貯金にもインフレリスクによる価値の目減りというデメリットがある

□投資割合の高い国の方が個人金融資産は伸びている

今回はここまで!

貯金だけでは今の時代は生きていけんかもしれんな

酷ですがそうかもしれませんね!

という訳で5000兆円くれ!

そしたらそれを全国民に配れば1人当たり4000万円くらいになるから老後も安泰や(笑)

どうしてこうなった(5000兆円がすべてを持っていく)

コメント